[サマリー]

・キャッシュフロー計算書の注目するポイントは、それぞれの項目の一番下の部分である

・営業CF、投資CF、財務CFの±という3点のみを確認することで、会社の経営状態を読み解くことができる

キャッシュフロー計算書というと、見慣れない項目がずらっと並んでおり、取っつきづらい印象をお持ちの方も多いのではないでしょうか。そもそも、貸借対照表(BS)や損益計算書(PL)があるのになぜキャッシュフロー計算書を見なければいけないのか疑問をお持ちの方も多いと思います。

今回は、このキャッシュフロー計算書について、どのようなものなのか、そしてわかりやすく理解する上での見方のポイントを説明したいと思います。

キャッシュフロー計算書の見方

そもそもキャッシュフローとは?

キャッシュフローとは直訳した通りの意味、つまり「お金の流れ」を表す言葉です。

会社や店舗の経営をイメージして頂きたいのですが、基本的に「売上」「費用」が計上されるタイミングと、お金の「入り」「出」のタイミングは異なります。例えば100万円の商品を販売したとして、売上はその時に計上されます。一方、お金の入りが計上される(キャッシュインといいます)のは、売掛金が入金によって回収された時です。

つまり、売上や費用だけでは分からない情報を、キャッシュフローを考えることで得ることができるのです

キャッシュフローについてさらに噛み砕いて説明が欲しいという方は、ぜひこちらの記事もご確認いただければと思います。

→キャッシュフローとは?意味を簡単に紹介

キャッシュフロー計算書とは?

キャッシュフロー計算書とは、キャッシュフロー(お金の流れ)を表した計算書類のことです。貸借対照表(BS)は資産や負債、損益計算書(PL)は売上や費用を表しているのに対し、キャッシュフロー計算書が表すのはお金の流れです。ちなみに、キャッシュフロー計算書はCSと略します。( Cash flow Statement の略です)

ここからも分かるように、キャッシュフロー計算書を理解することができれば、BSやPLだけでは判断することができない情報も知ることができるのです。しかし、キャッシュフロー計算書を一度見たことがある方ならご存じかと思いますが、キャッシュフロー計算書はBSやPLと比べて表示形式のクセが少し強いのです。

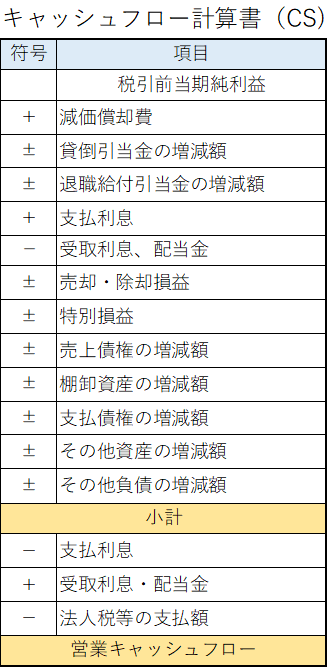

例えば、キャッシュフロー計算書の1つの要素である「営業キャッシュフロー」は、このような形です。

この例の通り、キャッシュフロー計算書が他の計算書類と比べて特徴的なのは、

・税引前当期純利益から計算が始まっているというところ

・加算項目と減算項目の区別がつきづらいところ

などです。実際に1つ1つの項目を理解しキャッシュフロー計算書を作成することができるようになるためには、ある程度の簿記や会計の知識が必要です。

しかし、あくまでも経営的視点で(経理的視点ではなく)キャッシュフロー計算書から会社状態を理解することを目標とした場合、非常に簡単にキャッシュフロー計算書を理解することができます。

それでは、キャッシュフロー計算書のどこを見ればよいのか、ポイントを説明します。

キャッシュフロー計算書の見方

見方その①:3つの区分を理解する

キャッシュフロー計算書には、「営業キャッシュフロー」「投資キャッシュフロー」「財務キャッシュフロー」の3つの区分があります。

会社のお金の流れはそれぞれ、

・商品仕入や販売など営業に関するお金の流れは営業キャッシュフローに記載

・機械設備や不動産など投資に関するお金の流れは投資キャッシュフローに記載

・借入や返済など財務に関するお金の流れは財務キャッシュフローに記載

されています。まずは、このキャッシュフローの区分を理解することが重要です。

見方その②:注目ポイントを理解する

先程、キャッシュフローには3つの区分があるということを説明しました。しかし、その区分の中にもずらっと項目が並んでいてどこを見ればよいのか迷ってしまいます。

注目するべきは、計算書の一番下の項目1つです

例えば、営業キャッシュフローの項目の中で、一番下には「営業キャッシュフロー」という項目があります(営業活動によるキャッシュフローという名称の場合もあります)。その1つの項目のみに注目すれば大丈夫です。

投資キャッシュフローなら一番下の項目である「投資キャッシュフロー」、財務キャッシュフローなら一番下の項目である「財務キャッシュフロー」です。その他に並んでいる項目は計算の過程であり、結論である一番下の項目のみに注目すればいいのです。

見方その③:キャッシュフローの「型」を理解する

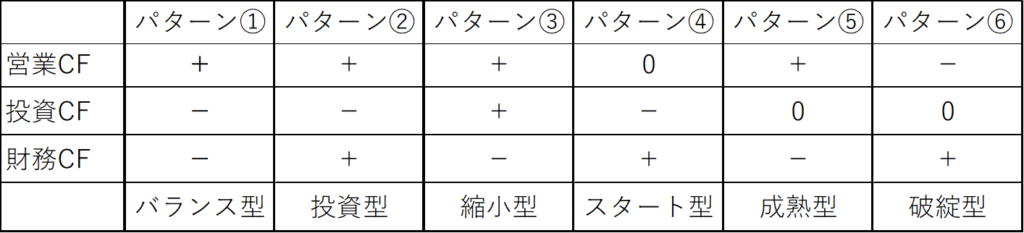

注目したキャッシュフローの項目から、経営状態の型を判断することができます。大きく分けて、以下の6つの型に分類されます。

ここで、+とはキャッシュイン(お金が流入している)、-とはキャッシュアウト(お金が流出している)状態を表しています。金額の大きさは考えず、+か-かを見るだけでも経営状態の型を判断することができるのです。ちなみに、0は±に関係なく非常に数値が0に近い状態を示していると思ってください。

〇パターン①:バランス型

この状態は、営業活動によって生み出したキャッシュを、投資と借入金返済などに消費しているケースです。非常に一般的なキャッシュの流れであり、バランスのとれた経営状態であることが分かります。

〇パターン②:投資型

この状態は、営業活動によって生み出したキャッシュだけでなく、借入まで行って手にしたキャッシュを投資に使っているケースです。会社の経営状態を大きく左右するような大規模な投資をしていることが想定されます。

〇パターン③:縮小型

この状態は、営業活動ではキャッシュを生み出しているものの、設備等を売却し、借入金も返済しているというケースです。店舗の閉鎖やリストラなど会社規模を縮小させている状態であることが多いと言えます。

〇パターン④:スタート型

この状態は、営業活動によってキャッシュを生み出しつつ、借入によって手にしたキャッシュも含めて投資を行っているケースです。一見「投資型」と似ていますが、投資型と比べて営業キャッシュフローが非常に小さい値であることが特徴です。主にスタートアップ系の企業に多いといえます。

〇パターン⑤:成熟型

この状態は、営業活動によって生み出したキャッシュを、借入金の返済に回しているケースです。一方、投資額は非常に小さいため、成熟し安定した企業によくみられるパターンであるといえます。

〇パターン⑥:破綻型

この状態の最大の特徴は、営業活動によってキャッシュを生み出せていない点にあります。するとキャッシュが底をつきてしまうため、借入などによってキャッシュを補うべく、財務CFは+になっています。しかしながら、本業で稼げていない分を借入で賄うような状態が続けば会社は傾きますので、破綻型という分類になります。

以上、キャッシュフロー計算書の見方のポイントについて説明しました。キャッシュフロー計算書は一見すると項目も細かく途中計算も分かりづらいため敬遠されがちです。しかし、どこに注目するか、その数値はどの型に当てはまるのかを意識するだけで、簡単に読み解くことができます。

会社経営に生かすためにも、ぜひキャッシュフロー計算書をものにして頂ければと思います。

[まとめ]

・キャッシュフロー計算書の注目するポイントは、それぞれの項目の一番下の部分である

・営業CF、投資CF、財務CFの±という3点のみを確認することで、会社の経営状態を読み解くことができる

会社経営・財務にお悩みの経営者や管理職の方、こちらのホームページからのご相談お待ちしております。

「木村税理士・行政書士事務所」